今回は譲渡所得税の仕組みと、知っておいて損はない各種の特例です。

個人が土地や建物を売ったときの譲渡所得は、事業所得や給与所得などの他の所得とは分けて計算します。このことを申告分離課税と言います。

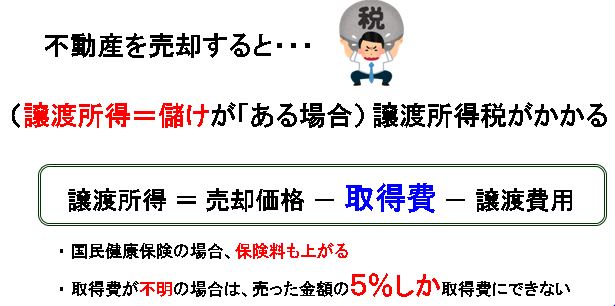

■譲渡所得の金額とは

譲渡所得の金額は、土地や建物を売却した時の収入金額(売却代金)ではありません。収入金額からその土地建物の取得費、譲渡にかかる費用等を差し引いて計算した利益(譲渡益)から特別控除等の金額を差し引いて計算します。譲渡所得の計算式は、次のとおりになります。

譲渡益{収入金額-(取得費+譲渡費用)} -特別控除=譲渡所得金額

■譲渡所得にかかる税率は土地建物の所有期間で異なります

個人の場合、譲渡所得金額にかかる税率は、売却した土地建物の所有期間によって異なります。売却した年の1月1日における所有期間が5年以下ものを短期譲渡所得、5年を超えるものを長期譲渡所得となり、それぞれに所得税及び住民税がかかります。

それぞれの税率は、短期譲渡所得が所得税30.63%、住民税9%の合計39.63%になります。長期譲渡所得は、所得税15.315%、住民税5%の合計20.315%になります。所得税には2.1%の復興特別所得税を含んでいます。また、マイホームなどを売却した場合などで軽減税率が適用できる場合もあります。

譲渡所得税は、長期譲渡の場合では20%超と高額な税金がかかることとなります。

■譲渡所得税を左右する取得費とは

収入金額から取得費を差し引いた金額に対し譲渡所得税がかかることから、取得費に何が該当するのかが重要になってきます。取得費に該当するものとして、土地建物の購入代金(但し建物は償却残高)、土地購入時の造成費用、測量費用などが挙げられます。では、購入時期が古く取得費が判らない、取得時の売買契約書、領収書等がなく取得費用の証明ができない、また先祖代々の土地で、そもそも取得費が不明な場合はどうなるでしょうか。

■概算取得費の内容と金額

取得費が分からない場合、「概算取得費」が使われることになります。概算取得費とは、収入金額(売却代金)の5%を取得費とみなす制度です。例えば先祖代々の土地を1億円で売却した場合、その概算取得費は、1億円×5%=500万円になります。相続で受け継いだ土地を売却するときなど、思わぬ金額の譲与所得税がかかることになり、税額の事前の確認が重要になってきます。

■譲渡費用とは

譲渡費用とは、土地や建物を売るために直接かかった費用になります。譲渡費用には次のようなものが上げられます。

○ 土地や建物を売るために支払った売買仲介手数料

○土地を売るための建物の解体費用

○売主の負担の調査費用、測量費用

○ 貸家を売却する際の、借家人に支払った明け渡しのための立退料など

譲渡費用については、いずれも領収書などでその金額の証明が必要となります。

■知っておいて損はない各種の特例

譲渡所得税の仕組みを見て頂いたように、時として多額の税金がかかることになります。しかし土地建物を売却する場合、一定の要件を満たす譲渡について特例の適用を受けて、一定に金額を譲渡所得から特別控除することができます。主なものを紹介します。

1)居住用財産の譲渡の特別控除

現在居住しているマイホーム(土地家屋)を譲渡する場合、譲渡益から3,000万円を控除することができます。そのマイホームが共有の場合には、共有の人数に3,000万円を乗じた金額が控除されます。

例:夫婦で共有

3,000万円×2人=6,000万円

6,000万円が譲渡益から控除される

2)空き家の譲渡所得の特例

親の自宅を相続し、その後空き家になっている自宅を売却した場合、譲渡益から3,000万円を控除することができます。適用できる場合の要件の主なものは、相続開始時、被相続人以外に居住していなかったこと、昭和56年5月31日以前に建築された家屋であること、相続開始から3年を経過する年末までに譲渡することなどがあります。

3) 平成21年・22年中に取得した土地等を売却した場合の特例

平成21年1月1日から平成22年12月31日の期間で取得した土地等を譲渡した場合、譲渡益から1,000万円を控除することができます。平成20年秋のリーマンショックを受けて、地価の下落の抑制、不動産の流通を推進するために創設された制度です。

以上のように、不動産を売却した場合の譲渡所得税は思わぬ税額がかかってくるケースもあります。

弊社では、不動産の購入・売却に関する相談も承っております。ご興味のある方は、是非お問合せ下さい。

日本エイジェントでは、毎月テーマに合わせた「相続対策セミナー」を開催しております。「相続」と聞くと、まだ早いと思われている方も、資産管理・資産承継という観点から「相続」について考えていきませんか?

皆様のご参加、お待ちしております。

▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼

空室対策や相続対策など、賃貸経営に役立つ各種セミナーを開催中です。

オンラインでの受講も可能ですので、ぜひご参加ください。

《セミナー参加はこちらから》

https://nihon-agent.co.jp/chintaisodan-salon/seminar-archive/